«Нам не с кем конкурировать»: исламские финансы в России стремятся к триллиону

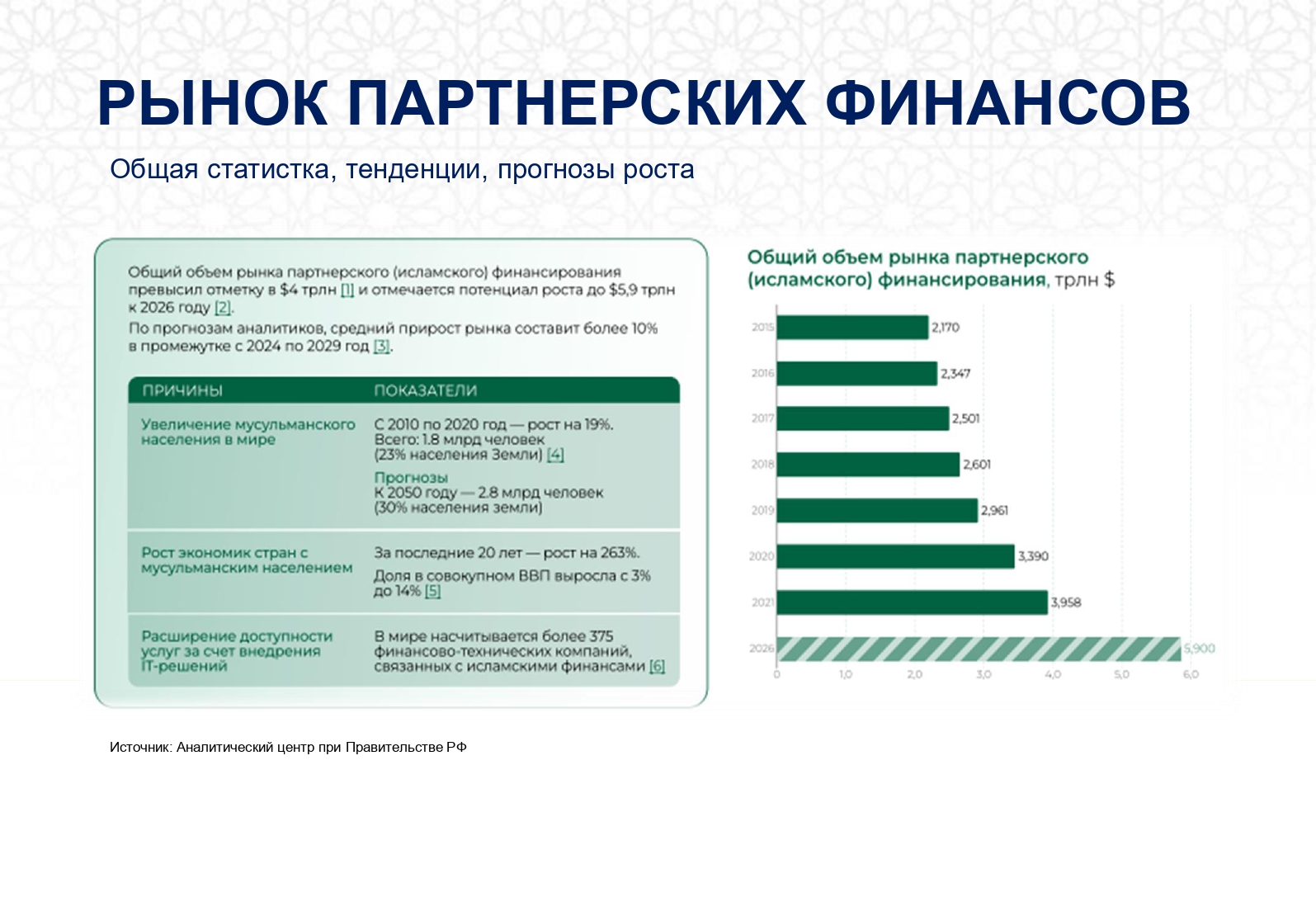

Мировой объем рынка партнерского — исламского — финансирования превысил $4 трлн. К 2026 году прогнозируется рост до $5,9 трлн. В России этот сектор экономики вышел из серой зоны и начал активно развиваться с осени прошлого года после принятия Федерального Закона № 417, который запустил эксперимент по партнерскому финансированию в четырех субъектах страны. Спустя год Московская Соборная мечеть собрала наиболее авторитетных участников развития сектора на III Международном симпозиуме по фетвам в России в рамках XVII Международной конференции «Чтения имени Галимджана Баруди».

На пленарном и панельном заседаниях симпозиума на тему «Исламские финансы. Год эксперимента: вызовы и перспективы» промежуточные итоги эксперимента обсудили представители министерства финансов РФ, банков: Сбера, Россельхозбанка и Газпромбанка, финансовых, аудиторских и страховых организаций, шариатские эксперты, ученые и духовенство. Мировым опытом в развитии индустрии исламских финансов поделились председатель шариатского отдела Международной организации бухгалтерского учета и аудита исламских финансовых учреждений (AAOIFI) муфтий Таки Усмани и первый заместитель верховного муфтия Иордании профессор Зайд Ибрахим Кайляни. Модераторами панельной сессии выступили муфтий Ильдар Аляутдинов, управляющий партнер ООО «Агаларов Финанс» Батыр Матакаев, ответственный секретарь Совета улемов ДУМ РФ Ильяс Ганиев.

Именно международная тенденция увеличения партнерских финансов — 6% всего банковского сектора соответствуют их принципам — стала первопричиной запуска российского эксперимента в этой сфере, сказал участникам симпозиума заместитель министра финансов РФ Иван Чебесков. В пленарной части симпозиума он обозначил основные реперные точки развития сектора, далее к ним обращались и другие докладчики.

По словам Чебескова, помимо мирового тренда необходимость в специальном регулировании партнерского или исламского финансирования обусловлена потребностями внутреннего российского рынка, потенциальный объем которого в ближайшие годы может составить 1 трлн. рублей. Одну из причин его быстрого роста позже назвал руководитель Российского совета по исламским финансам, доктор экономических наук Шамиль Шовхалов: на протяжении последних десятилетий у возрастающей численно мусульманской аудитории стабильно растет интерес к сектору исламской экономики.

«Потенциальный объем этого рынка не ограничен фактором вероисповедания. Наоборот, мы увидели и убедились на опыте эксперимента, что партнерские финансы могут быть знаком качества, особенно для тех, кому важна этическая составляющая на финансовом рынке», – подчеркнул Чебесков. Тезис об исламской экономической модели как социально ответственной лейтмотивом озвучили практически все докладчики.

После начала эксперимента Центральный банк России создал реестр участвующих в нем организаций. В него вошли 23 компании, 15 из них — в последние несколько месяцев. Тренд расширения сектора подтвердил эксперт по исламским финансам Руслан Халиуллин. Он сообщил, что за последнее полугодие по сравнению с прошлым оборот и количество сделок по исламским финансам в Татарстане – одном из четырех регионов, где проводится эксперимент - увеличились в два раза.

«Положительная динамика показывает, что бизнес начал верить в успех этого эксперимента и начал подключаться к его модели», – отметил замминистра финансов России и подчеркнул, что Минфин намерен внедрить принципы исламского банкинга в общую стратегию развития финансового рынка России до 2030 года. В этом ключе он также назвал главную цель эксперимента: выявить ключевые факторы развития партнерского финансирования для его интеграции в действующее регулирование финансового рынка страны. Работа в четырех субъектах должна показать, какие изменения нужны российскому законодательству на этом пути. Такой процесс предполагает, что в России, как отметил на панельной сессии симпозиума профессор Высшей школы экономики, доктор юридических наук Леонид Сюкияйнен, в европейское континентальное право инкорпорируются принципы исламских финансов, основанные на шариате.

«Имплементации исламских финансовых институтов в существующее законодательство не возможна без выявления юридических коллизий и пробелов. Необходимо идти путем точечных изменений в различных законодательных актах», – заявил заместитель председателя Духовного управления мусульман РФ по внутренним делам Равиль Сейфетдинов. Он привел пример внесения в законодательство нормы, которая сняла для кредитных и некредитных финансовых организаций запреты на операции финансирования путем купли-продажи товаров на условиях рассрочки оплаты товаров с взиманием вознаграждения за предоставление такой рассрочки. Так организации получили доступ к модели партнерского финансирования.

Сейфетдинов добавил, что по мере роста эффективности партнерского банкинга в российской экономике потребуется более глубокое изменение законодательства — для привлечения зарубежного финансирования. Внимание иностранных инвесторов как одну из целей эксперимента также обозначил Иван Чебесков:

«Развитие сотрудничества с другими странами является важнейшей предпосылкой нашего инвестиционного и торгового потенциала».

О подготовке в России почвы для развития исламских финансов и привлечения соответствующих иностранных капиталов участникам симпозиума рассказал заместитель председателя ДУМ РФ по международным делам и хаджу Рушан Аббясов. Он упомянул, что муфтий Гайнутдин, понимая важность темы, еще в начале 2000-х поручил аппарату Духовного управления создать экономический департамент, который начал работу с профильными структурами мусульманских стран. В 2009 ДУМ РФ и BankConference при участии Российско-арабского делового совета провели первую в России международную конференцию по исламскому банкингу.

«В тот период мы не могли мечтать, что поменяется законодательство. Вели системно работу, старались наладить двусторонние отношения со странами-пионерами: Малайзией, Бахрейном. В 2014 заключили соглашение о сотрудничестве с AAOIFI. В 2017 году вышел их большой стандарт по исламским продуктам, сегодня он есть на русском языке. В 2016 году издательство «Исламская книга» перевело книгу муфтия Таки Усмани «Введение в исламские финансы». Она позволила многим регуляторам, включая ЦБ, изучать эту сферу для внедрения», – отметил Аббясов. Он также сказал о решении ДУМ РФ с 2014 года отправлять специалистов на повышение квалификации в сфере исламского банкинга. Вопрос подготовки кадров как один из ключевых для развития сектора упоминали большинство участников симпозиума. Председатель Совета улемов ДУМ РФ Шамиль Аляутдинов указал на слабую осведомленность об инструментах и продуктах исламского банкинга у финансовых специалистов. При этом он подчеркнул, что проблема кадров касается не только России, но и других стран ввиду относительной молодости исламской банковской системы. Шамиль Шовхалов сделал акцент на важности повышения квалификации в сфере исламских финансов сотрудников банков, которые работают непосредственно с клиентами: менеджеров и консультантов.

Заместитель председателя ДУМ РФ по внутренним делам Равиль Сейфетдинов сообщил, что Духовное управление получает вопросы и богословского, и экономического характера, вместе банками старается внести в них системность. Для этого в 2023 году ДУМ РФ и Сбер заключили Соглашение о сотрудничестве, а в июне 2024 развитие партнерского финансирования лично обсудили муфтий Гайнутдин и Герман Греф.

На симпозиуме Сбербанк представил управляющий директор – начальник центра партнерского финансирования и специальных проектов Бехнам Гурбан-Заде. На панельной сессии он рассказал о процедуре запуска Сбером продуктов исламских финансов.

Их реализации предшествует четкое описание операционной модели. На первом этапе изучается опыт международных институтов. Потом продукт разбирают с точки зрения банковского законодательства и нормативных актов РФ. Если он вписывается в российское правовое поле, к его рассмотрению приступает Шариатский комитет Сбербанка. Позже в ходе симпозиума руководитель отдела внешнего шариатского контроля финансового дома «Амаль» Булат Мулюков предположил, что для некоторых организаций более эффективным может оказаться первичное изучение продукта шариатскими экспертами. Их своевременное заключение может сберечь ресурсы других отделов, занятых в разработке продукта, в случае если он изначально не соответствует требованиям шариата.

Первоочередная проверка будущего продукта исламских финансов на халяльность — выяснение из каких денег формируется его капитал, отметил Бехнам Гурбан-Заде. Шариатский комитет Сбера, который занимается этой проверкой, состоит из двух уровней: международный и внутренний российский. В каждый из них входят авторитетные исламские ученые, аккредитованные Организацией бухгалтерского учета и аудита исламских финансовых учреждений AAOIFI.

Подробнее о требованиях к шариатским экспертам и процессу работы шариатских комитетов в финансовых организациях на симпозиуме рассказал шариатский эксперт при фонде им. Шейха Зайеда по поддержке предпринимательства и инноваций Алхазур Тазбаев. Шариатские эксперты, согласно стандарту AAOIFI, должны иметь специальное образование в области фикха современных имущественных отношений. Работа шариатского комитета является формой коллективного иджтихада, который рассматривает наследие фикха всех четырех мазхабов как единое целое и включает три уровня. На первом комитет применяет положения фикха к финансовому продукту и выносит соответствующую фетву. На втором разрабатывает систему внутреннего контроля по его запуску. Третий уровень — работа шариатского аудитора, который сверяет потенциальные нарушения с шариатской нормой.

Вернемся к операционной модели Сбера. После структурирования продукта шариатскими комитетами банк переходит на второй этап и запускает его пилотную версию в четырех субъектах среди уже действующих клиентов, чтобы получить обратную связь. По ее результатам продукт при необходимости дорабатывают, и только тогда международный и внутренний шариатские комитеты выносят по нему окончательные фетвы. Продукт готов к продаже.

Модератор панельной сессии ответственный секретарь Совета улемов ДУМ РФ Ильяс Ганиев спросил Бехнама Гурбан-Заде о потенциальной ситуации противоречия фетв международного и российского комитетов. Представитель Сбера ответил, что в таком случае два комитета встречаются, разбирают противоречия и приходят к единому мнению. При этом приоритет отдается замечаниям российских экспертов, поскольку они лучше знакомы со спецификой рынка.

Работа шариатских контролирующих органов в сфере исламских финансов попала в центр внимания других докладов и дискуссий симпозиума. Заместитель председателя Совета улемов ДУМ РФ, муфтий Москвы Ильдар Аляутдинов на примере Египта и Малайзии поднял тему разногласий между шариатскими советами и институтами фетв. Противоречащие фетвы и расхождения в интерпретациях, по его мнению, могут вызывать путаницу среди клиентов исламских финансовых учреждений и ставить под сомнение доверие к шариатским нормам. Возможным выходом для России он назвал создание единого совета по шариатским вопросам, в который войдут эксперты разных духовных управлений. Другой вариант — локализовать действие фетв конкретными регионами с учетом их особенностей. Сейчас в стране уже появляется проблема, когда разные шариатские советы выносят разнящиеся решения. Член Совета улемов ДУМ РФ Мухаммад Муратов продолжил эту тему и поставил вопрос о недопустимости конкуренции шариатских советов в продвижении различных продуктов исламских финансов на рынок:

«К сожалению, возможна такая ситуация сегодня: те, кто сертифицирует определенную продукцию, оказываются ее же разработчиками, и они же ее потом рекламируют. Понятно, когда кто-то предлагает им на сертификацию другую модель, они видят, что это конкуренция, и не будут давать ей сертификат».

По его мнению, в упомянутой ситуации противоречия фетв, действительно, нужно приходить к согласованному решению, в остальных же случаях основополагающим должен быть принцип свободы иджтихада.

В этом ключе симпозиум подсветил значимую тенденцию в сфере партнерского финансирования в России: фактическое расширение сектора опережает развитие его нормативной, технической и экспертной поддержки. Это подтвердил инсайд от Бехнама Гурбан-Заде. На вопрос о перспективах распространения эксперимента за пределы регионов эксперимента он ответил, что банк получил разрешение от ЦБ на реализацию своих исламских финансовых продуктов по всей территории страны. Вместе с этим, заместитель министра финансов Иван Чебесков сказал о намерении Минфина продолжить эксперимент:

«В следующем году предложим его продление парламенту, подготовим соответствующее законодательное предложение. Предстоит определить эффективность специального регулирования, оценить целесообразность его имплементирования на территории всей Российской Федерации».

С этой перспективы все участники симпозиума сошлись в первостепенной необходимости выработки российских стандартов исламского финансирования через приведение в соответствие соответствующих шариатских принципов и российского законодательства. Вероятно, в этом хотя бы отчасти поможет международный опыт и гибкость самой шариатской системы, о которой упомянул муфтий Ильдар Аляутдинов.

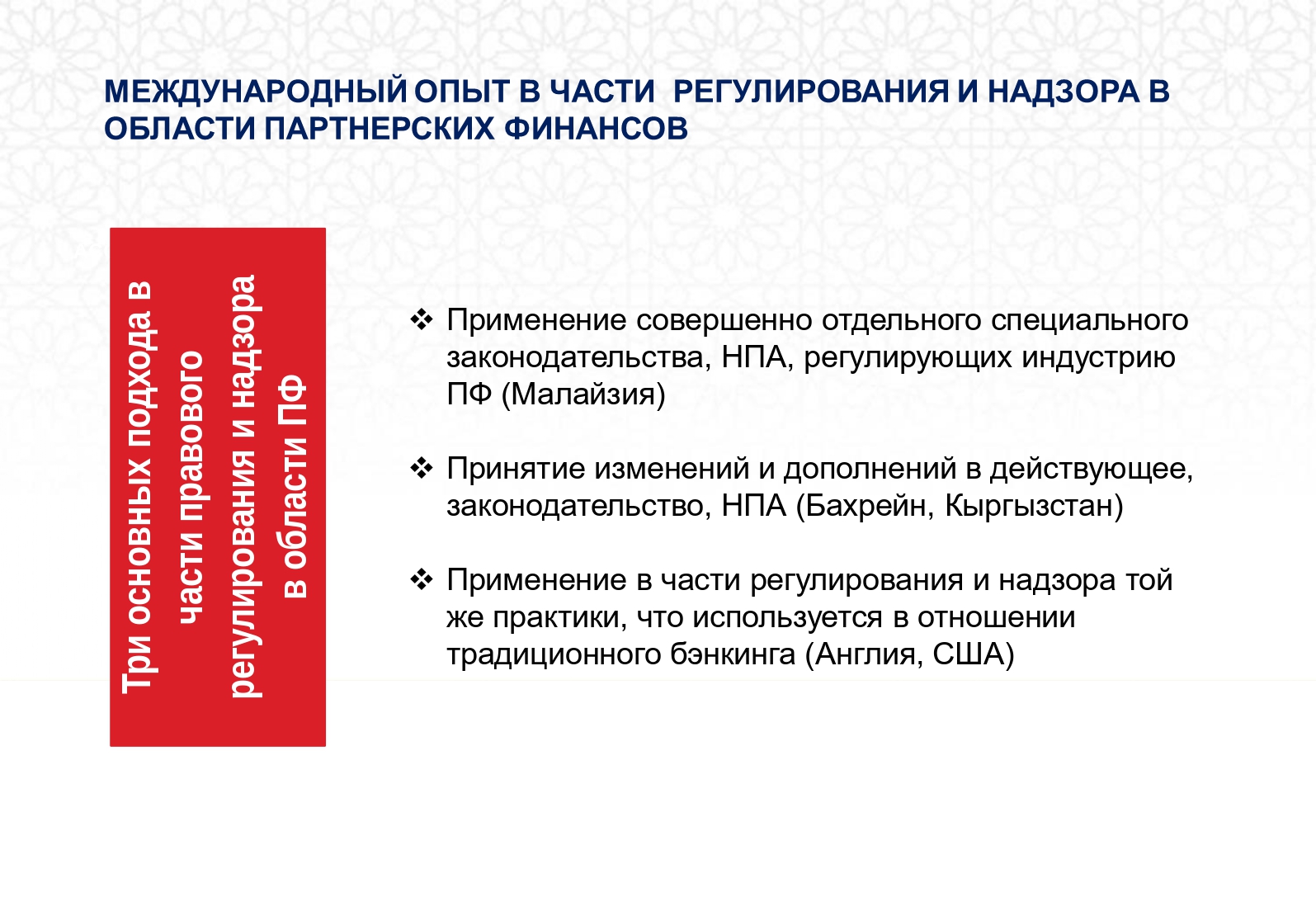

На большое разнообразие стандартов исламских финансов в мире указал доцент МГУ имени М. В. Ломоносова Магомет Яндиев. В Судане — жесткие, в Иране, с его точки зрения, — крайне либеральные и еще масса вариантов посередине. О мировой практике партнерского финансирования также рассказал президент Нахда Исламик Файненс член AAOIFI Абдурашид Жораев. В странах, где оно развито, нормативно-правовая база предлагает участникам рынка исламских финансов, такие же стимулы и защиту, как для представителей традиционного банкинга. При этом есть страны, где применяется отдельное законодательство, регулирующие индустрию — Малайзия, вносятся изменения в действующее законодательство — Бахрейн, Кыргызстан, применяется практика регулирования традиционного банкинга — Англия, США. В России, по мнению Жораева, регулирование исламских финансов отстает от рынка, создавая неопределенность для его участников.

Если России сможет пройти путь до конца и прочно интегрирует исламское финансирование в свой финансовый рынок, речь пойдет о создании уникальной экономической модели, заключил Бехнам Гурбан-Заде. К ней можно будет подключить Азербайджан, Казахстан, Узбекистан, Таджикистан и в итоге создать на ее основе Евразийскую исламскую экосистему, в которую могут войти до 200 миллионов человек.

«Нам сейчас не с кем конкурировать. Потому что пока у нас нет рынка, нет отрасли. У всех сейчас одна цель — построить правильную рабочую отрасль. Без помощи муфтиятов, религиозных лидеров, людей, которые лучше нас разбираются в шариате, сделать это очень сложно. Мы за диалог», – подытожил начальник центра партнерского финансирования Сбера и добавил, что благодаря главе ДУМ РФ главному муфтию шейху Равилю Гайнутдину Сбер смог найти точки соприкосновения и выстроить этот диалог в Москве.

С этим согласились и другие участники симпозиума. Леонид Сюкияйнен отметил, что российские советы улемов, которые работают над экономическими фетвами, стимулируют эксперимент исламского финансирования. Его слова подтвердил председателя Совета улемов ДУМ РФ Шамиль Аляутдинов. Он рассказал, что накануне симпозиума совет рассмотрел фетву о дозволенности кэшбэка. На том же заседании руководитель направления исламского банкинга Т-Банк Асхат Гиниятов отметил, что Россия находится на передовых позициях по сравнению с Америкой, Европой и арабским миром в плане инноваций и IT-решений в секторе исламских финансов. Вместе с тем Шамиль Аляутдинов на пленарной сессии указал на узкую направленность — преобладают продукты, основанные на долговых операциях —исламского банковского рынка, почти 90% которого занимают операции мурабаха. Это, по мнению председателя Совета улемов ДУМ РФ, говорит о недостаточной осведомленности специалистов и внедрении других инструментов исламских финансов. Россия же должна стремиться к разнообразию в этом секторе.

Абдурашид Жораев подчеркнул, что государственные органы должны прорабатывать с официальными представителями исламского духовенства России роль шариатского надзора в регулировании сектора партнерских финансов со стороны уполномоченных институтов.

«Задача духовных лидеров помочь бизнесу отработать российские стандарты по исламским финансам, которые станут основой развития партнерского финансирования в России», – заключил Бехнам Гурбан-Заде.

Последний доклад был за имам-хатыбом Московской Соборной мечети Дамирджаном Зайнуддиновым. Он сообщил об историческом опыте разъяснения мусульманам и предпринимателям экономических вопросов в фетвах муфтия Галимджана Баруди, именем которого названы Международные чтения Баруди.

Денис Воронов

Инфографика из выступления Абдурашида Жораева